¿Sabes qué es el Impuesto Sobre Nómina (ISN)? El ISN es un impuesto que recaudan los estados a los pagos por concepto de salario a los trabajadores a cargo de un patrón, y aunque la denominación de este impuesto tiene algunas variantes en algunas entidades federativas, este corresponde al gravamen por realizar pagos a trabajadores.

Es importante tener presente que, al ser un impuesto de carácter estatal, su tasa de contribución varía de acuerdo a cada estado de la república, es por ello que de las treinta y dos entidades federativas la tasa del impuesto oscila entre el 1.0% hasta el 4.0%, destacándose que, en 2022, Baja California tuvo la tasa más baja, (1.8%), mientras que Chihuahua, tuvo la más alta (4.0%).

Para enterar el ISN, el empleador debe tomar en consideración el pago de los sueldos y salarios, monto pagado por tiempo extra, primas de antigüedad.

El Código Fiscal de la Ciudad de México en su artículo 156.- establece que se encuentran obligados al pago del ISN, las personas físicas y morales que, en el Distrito Federal, realicen erogaciones en dinero o en especie por concepto de remuneración al trabajo personal subordinado, independientemente de la designación que se les otorgue.

En esa guisa, tenemos que el ISN, es una obligación fiscal estatal que deben realizar todos los patrones de México, sin embargo, la tasa del mismo varía dependiendo del Estado de la República en que se encuentre el empleador.

Del mismo modo, al ser el ISN tributo local, que varía según el estado de la república, así como también varían las leyes que lo respaldan, que se encuentran dentro del Código Fiscal de dichas entidades federativas.

Es decir, como se dijo anteriormente, hay estados de México donde el monto de ISN es menor y otros donde se supera las tasas comunes. Por ello es importante que tomes esto en cuenta a la hora de iniciar tu negocio.

A continuación, te presentamos un resumen de los porcentajes de tasa del Impuesto sobre Nómina o similar, vigente en 2022 en cada estado de la república.

| ESTADO | 2022 | |

| 1 | Aguascalientes | 2.00% |

| 2 | Baja California | 1.80% |

| 3 | Baja California Sur | 2.50% |

| 4 | Campeche | 3.00% |

| 5 | Coahuila | 2.00% |

| 6 | Colima | 2.00% |

| 7 | Chiapas | 2.00% |

| 8 | Chihuahua | 4.00% |

| 9 | Ciudad de México | 3.00% |

| 10 | Durango | 2.00% |

| 11 | Guerrero | 2.00% |

| 12 | Guanajuato | 3.00% |

| 13 | Hidalgo | 2.50% al 3% |

| 14 | Jalisco | 2.125% (ene-mzo), 2.25% (abr-jun) y 2.5% (jul-dic= |

| 15 | Estado de México | 3.00% |

| 16 | Michoacán | 3.00% |

| 17 | Morelos | 2.00% |

| 18 | Nayarit | 3.00% |

| 19 | Nuevo León | 3.00% |

| 20 | Oaxaca | 3.00% |

| 21 | Puebla | 3.00% |

| 22 | Querétaro | 3.00% |

| 23 | Quintana Roo | 3.00% |

| 24 | San Luis Potosí | 3.00% |

| 25 | Sinaloa | Del 2.4% al 3% |

| 26 | Sonora | 1% (cuando se dedique a actividades agrícolas, silvícolas, ganaderas o de pesca) y 2% |

| 27 | Tabasco | 2.5% y 3% (cuando se trate de los Poderes del Estado) |

| 28 | Tamaulipas | 3.00% |

| 29 | Tlaxcala | 3.00% |

| 30 | Veracruz | 3.00% |

| 31 | Yucatán | 3.00% |

| 32 | Zacatecas | 3.00% |

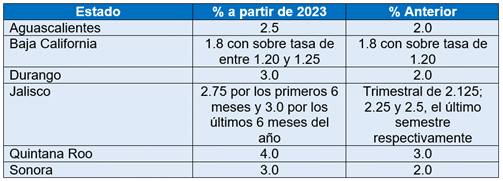

Para el año 2023, los cambios en las tasas del impuesto estatal sobre nóminas, son los siguientes:

Aumento en las tasas:

Reducción en las tasas:

Debe destacarse que ciertos estados brindan algunos beneficios fiscales, que, en su caso, deben analizarse de forma particular. El resto de los estados conserva la misma tasa de gravamen.

Como siempre hemos recomendado, es importante dar cumplimiento a nuestras obligaciones fiscales, por lo tanto, es igual de trascendental conocer las distintas tazas de interés del ISN, en cada entidad federativa y así evitar la imposición de sanciones.